保险刚兑会被打破吗?业内人士:尚在讨论的初级阶段|钛媒体金融,辅助解释落实-2024/10/10_296.A

图片来源:AI生成

一直以来,保险都是最稳健的金融合同之一。不过,最近业内热议,“保险刚兑”在不久的将来,可能会被打破。

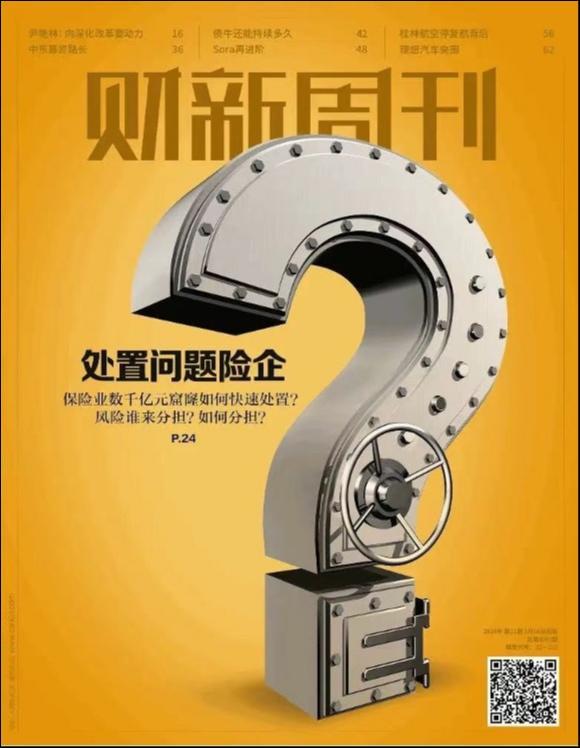

消息最早来自一篇文章,即财新周刊2024年第11期的封面文章《处置问题险企——保险业数千亿元窟窿如何快速处置?风险谁来分担?如何分担?》。

文章中提到,据了解,正在修订过程中的《保险法》草案中拟新增提出“若被接管的保险公司资产不足以清偿全部债务,或者依法进行保险业务转让的,经国务院批准,可以对保险合同进行合理变更。”

图片来源:财新周刊

一石激起千层浪。当保险不再“保险”,现有和未来潜在的消费者应该何去何从?

不过,文章也提到,由于保险公司破产具有严重的外部性影响,会使公众对保险业的信任度下降而降低保险需求,并易涉及社会稳定,绝大多数业内人士对于打破保单刚兑仍然保持谨慎态度。

也有业内人士表示,《保险法》修订仍在讨论的初级阶段,尚未公开征求意见。

保险刚兑存在法律基础

所谓的“保险刚兑”究竟是什么?

刚兑,即刚性兑付。据钛媒体APP了解,“刚兑”一词广泛出现在金融领域,可以简单理解为投资者购买了某款“理财产品”后,到期后必须按照先前约定的本金和利率进行兑付,就算在投资的过程中发生了亏损,金融机构也会进行兜底处理。

在保险行业,刚兑可以理解为,保险公司在保险合同约定的保险责任范围内,必须按照合同约定的方式和时间向被保险人给付保险金。即使公司面临破产,也会有其他接手的保险公司或国家指定的保险公司来全面兑付保单权益,保证保险合同的有效性。

2018年《资管新规》出台后,银行理财产品的刚兑被打破。至此,保险产品成为除50万元以内银行存款、国债之外,唯一具备刚兑性质的金融资产。

图片来源:金荣中国

现行的“保险刚兑”的法律基础,来源于《保险法》第89条和第91条。

保险法第89条规定:“经营有人寿保险业务的保险公司,除因分立、合并或者被依法撤销外,不得解散。保险公司解散,应当依法成立清算组进行清算。”

保险法第91条规定:经营有人寿保险业务的保险公司被依法撤销或者被依法宣告破产的,其持有的人寿保险合同及责任准备金,必须转让给其他经营有人寿保险业务的保险公司;不能同其他保险公司达成转让协议的,由国务院保险监督管理机构指定经营有人寿保险业务的保险公司接受转让。转让或者由国务院保险监督管理机构指定接受转让前款规定的人寿保险合同及责任准备金的,应当维护被保险人、受益人的合法权益。

可以说,保险刚性兑付为客户提供了一种“隐性担保”,使得客户在购买理财产品时不必担心本金损失,从而增强了市场信心。对于风险承受能力较低的消费者而言,这一机制无疑增加了投资理财的安全性。

从保险法可以看出,一直以来国家对于保险公司的破产管控是非常严格的,对于客户的保单,保险监管部门会指定另外一家保险公司来接手。所以,对于客户而言,保险公司破产对个人没什么影响,个人保单都有由指定的其他保险公司负责履新相关理赔工作,保险监管部门也会全力保障消费者的权益。

不过,保险刚兑真的可持续吗?

业内人士指出,保险刚性兑付也在一定程度上扭曲了市场信号。由于消费者无需担心损失,可能导致他们忽视对风险的评估,从而增加了整个系统的风险。此外,刚性兑付还可能引发道德风险,使得机构在投资决策时过于冒进,追求高收益而忽视风险。

据钛媒体APP梳理,随着问题险企风险处置工作的加速推进,保险保障基金几次化身“白衣骑士”接手问题险企股权。

图片来源:中国保险保障基金有限责任公司

根据《保险法》,保险保障基金是由保险公司缴纳形成,按照集中管理、统筹使用的原则,在保险公司被撤销、被宣告破产及监管认定在保险业面临重大危机,可能严重危及社会公共利益和金融稳定的情形时,用于向保单持有人或者保单受让公司等提供救济的法定基金。

不过,问题险企的“窟窿”越来越大。2007年保险保障基金注资新华人寿时,耗费约28亿元。2023年,保险保障基金向华夏人寿、天安人寿、恒大人寿的新主体注资超300亿元。

也有业内人士表示,当前保险行业已存在至少6000亿元的高风险资产,当下部分高风险资产已进入风险处置环节。

刚兑风险长期来源于利差损

事实上,利差损是刚兑风险的重要来源。

利差损是指保险资金投资运用收益率低于有效保险合同的平均预定利率而造成的亏损。

百年保险资管董事长杨峻表示,利差损发生的情景往往是对利率长期走势预判过于乐观,在经济上行时期积累了大量高固定利率的长期保单,随着利率水平下降,投资收益持续下行,利差损逐渐暴露。利差损如果长期得不到有效解决,将直接威胁寿险公司盈利能力和经营稳定性,最终可能导致破产并危及投保人利益。

杨峻介绍,90年代初,我国寿险公司大量签发预定利率高于8%、期限超过20年的保单。之后,由于经济形势变化,保险资金投资收益率下降,产生了利差损问题。中国几家头部寿险公司成为这次利差损风险的主要受害者。据估算,这类业务带来的利差损一度高达千亿元。

杨峻也表示,在宏观经济转型背景下,我国利率持续下行,当前10年期国债利率已降至2.6%左右。随着未来经济增速下降,利率中枢可能进一步下移。当前,我国寿险产品的预定利率高于10年期国债利率的现象仍普遍存在,长期成本及收益不匹配,潜在的利差损风险仍较为突出。

2022年,中国保险保障基金公司官网曾发布《中国保险业风险评估报告2022》。《报告》提到利差损风险加剧,在长期利率下行的环境下,以固定收益类投资为主的保险行业投资收益率将有所下降,到期资产和新增资产无法持续原有的收益率,但负债成本相对刚性,将导致利差逐步收窄,存在较大再投资风险和利差损风险。

钛媒体APP也注意到,去年监管下调了人身险产品的预定利率,相信监管层也注意到了利差损带来的隐患,正在积极调整。

股东问题更为严峻

有专家表示,相比于利差损因素的“钝刀子割肉”,保险公司破产的“致命一击”主要还是股东的原因。

普华永道中国金融业管理咨询合伙人周瑾表示,行业利差损风险在风险中是“重要但不紧急”的事。“相较现金流、当年投资亏损、非标另类暴雷,利差损更像是“慢性病”。

对外经济贸易大学保险学院教授王国军表示,从行业角度看,保险业高风险资产规模整体可控。对比其他类型机构,保险业监管严格,高风险资产规模并不算大。过往出现的接管更多是股东问题,而非市场问题。

星图金融研究院研究员黄大智表示,行业风险处置的典型案例大都源于股东问题。“纵观近几年案例,不论安邦、‘明天系’,均是母公司先被击穿,而后波及险企,最终导致出现风险。股权治理日益严格的当下,预计此类情况是个例,很难说是行业的共性问题。”

消费者如何应对?

据钛媒体APP了解,打破刚兑,在国际上已有先例。如日本在90年代有7家保险公司倒闭,当时的应对方式是,修改合同下调存量保单的预定利率。当时对有其他保险公司接盘的破产险企,保单基本上按照100%兑付。但预定利率过高的保单在被新公司接盘后,根据修订后的保险业法,利率可下调至行业平均水平,还会对提前退保扣减10%;有投资属性的产品提前退保,扣减约20%。

如果真的打破保险刚兑,消费者如何应对?

对于已有保单,影响应该不大。业内人士表示,按照我国的现行法律体系,修订后的法律不太可能直接应用到以前签订的保险合同上,只会影响到新签合同。

一位保险从业者对钛媒体APP表示,打破刚兑,虽不是必然事件,但还是建议消费者优先选择财务实力良好,经营稳健的公司。

专家呼吁,若制定新规,应保障消费者的合法权益,不应由消费者承担全部损失。

“应当优先考虑退出机制,重点保障消费者权益。从国际经验看,打破刚兑有先例,也能被接受,但仍应优先保障消费者权益。”王国军表示,保险公司面临接管,市场需要追责,其中,企业高管、产品设计负责人、投资负责人都应该承担责任,但让消费者承担损失是不公允的。”(作者|颜繁瑶,编辑|刘洋雪)